ব্যাংকগুলো সব সময় ছোট-ছোট ঋণের পরিবর্তে বড় অংকের ঋণ দিতে বেশি আগ্রহী। এছাড়া বৃহৎ অংকের ঋণে প্রভাবশালীদের চাপ এবং নানা অনিয়ম-দুর্নীতি ও অবব্যবস্থাপনাও বেশি হয়ে থাকে। যার কারণে নির্দিষ্ট খাত ও বড় গ্রুপের কাছে ঋণ কেন্দ্রীভূত হয়ে পড়ছে। ফলে গুটিকয়েক গ্রাহকের কাছে জিম্মি হয়ে পড়ছে ব্যাংক খাত।

এমন পরিস্থিতির মধ্যে দেশের ব্যাংক খাত নিয়ে উদ্বেগজনক তথ্য দিল কেন্দ্রীয় ব্যাংক। নিয়ন্ত্রক সংস্থাটি বলছে ব্যাংক খাতে যদি ৩ শতাংশ খেলাপি বাড়ে, একই সঙ্গে শীর্ষ তিনজন ঋণ গ্রহীতা খোলাপি হন তাহলে বেশিরভাগ ব্যাংক মূলধন সংরক্ষণে ব্যর্থ হবে।

২০২২ সালের ডিসেম্বর শেষে ব্যাংকিং খাতের মোট ঋণ স্থিতি দাঁড়ায় ১৪ লাখ ৭৭ হাজার ৭৮৮ কোটি ৭৬ লাখ টাকা। এর মধ্যে খেলাপিতে পরিণত হয় এক লাখ ২০ হাজার ৬৫৬ কোটি টাকা। যা মোট ঋণের ৮ দশমিক ১৬ শতাংশ।

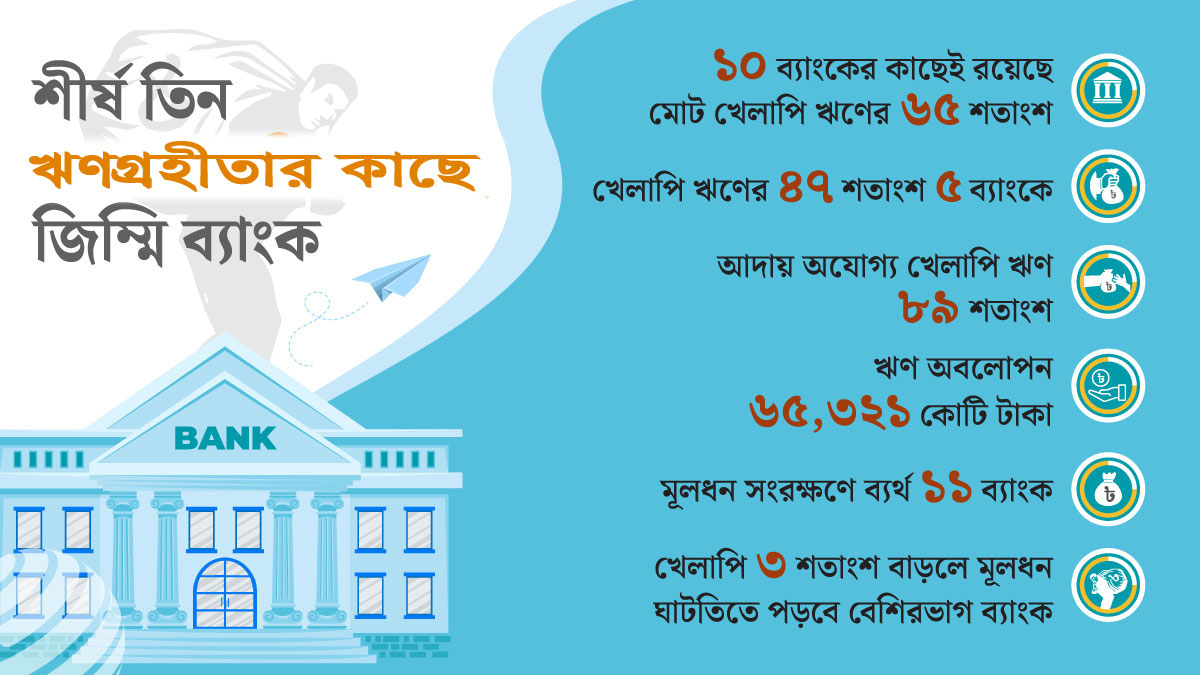

বাংলাদেশ ব্যাংক বলছে, দেশে ৬১টি ব্যাংকের মধ্যে ১০ ব্যাংকের কাছেই রয়েছে মোট খেলাপি ঋণের ৬৫ শতাংশ। ১০টি ব্যাংকের মধ্যে পাঁচটিতে খেলাপি ঋণ মোট ঋণের ৪৭ শতাংশ। অন্যদিকে ব্যাংক খাতের খেলাপি ঋণের ৮৯ শতাংশই মন্দ বা ক্ষতিজনক পর্যায়ে শ্রেণিকৃত; এক বছরের বেশি সময় এসব ঋণের কিস্তির অর্থ আদায় করতে পারেননি ব্যাংকগুলো।

বাংলাদেশ ব্যাংকের সর্বশেষ আর্থিক স্থিতিশীলতা পর্যালোচনা প্রতিবেদনে (ফিন্যান্সিয়াল স্ট্যাবিলিটি রিপোর্ট) এসব তথ্য উঠে এসেছে। ২০২২ সালের এ প্রতিবেদন প্রকাশ করেছে কেন্দ্রীয় ব্যাংক।

প্রতিবেদনে ঋণের শীর্ষে থাকা গ্রাহকরা খেলাপি হলে কি ঝুঁকিতে পড়বে তা নিরূপণ করা হয়েছে। তবে শীর্ষ ঋণ খেলাপিদের তালিকা প্রকাশ করা হয়নি প্রতিবেদনে। এতে বলা হয়, ব্যাংকের শীর্ষ ৩ ঋণগ্রহীতা খেলাপি হলে ব্যাংকগুলোর ন্যূনতম মূলধন সক্ষমতা (সিআরএআর) কমে ১০ দশমিক ১১ শতাংশে নামতো। আর যদি ব্যাংকে ৩ শতাংশ খেলাপি ঋণ বাড়ে তাহলে ব্যাংক খাতের সিআরএআর নেমে দাঁড়াতো ৯ দশমিক ৮২ শতাংশে। এখন ব্যাংক খাতের সার্বিক সিআরএআর আছে ১১ দশমিক ৮৩ শতাংশ।

এছাড়া ব্যাংকগুলোতে যদি ৩ শতাংশ খেলাপি বাড়ে, একইসঙ্গে শীর্ষ তিন ঋণ গ্রহীতা খেলাপি হয় তাহলে ২৯টি ব্যাংক মূলধন রাখতে ব্যর্থ হতো। একই সঙ্গে শীর্ষ ঋণ গ্রহীতারা যদি খেলাপি হয় তাহলে বেশিরভাগ ব্যাংক নির্ধারিত মূলধন সংরক্ষণে ব্যর্থ হবে।

ব্যাংক খাতের মোট খেলাপি ঋণের ৪৫ দশমিক ৯৭ শতাংশই রয়েছে শীর্ষ ৫ ব্যাংকের কাছে। আর ১০ ব্যাংকের কাছে রয়েছে খেলাপি ঋণের ৬৪ দশমিক ৭৫ শতাংশ। বাকি ৩৫ দশমিক ২৫ শতাংশ অন্য ব্যাংকগুলোর কাছে

ব্যাসেল-৩ অনুযায়ী যেকোনো ধরনের ঝুঁকি এড়াতে একটি ব্যাংকের ঝুঁকিভিত্তিক সম্পদের ১০ শতাংশ মূলধন সংরক্ষণ করতে হয়। এর সঙ্গে আপদকালীন সুরক্ষা মূলধন (ক্যাপিটাল কনজারভেশন বাফার-সিসিবি) হিসেবে আরও আড়াই শতাংশ মূলধন রাখার বিধান করেছে বাংলাদেশ ব্যাংক।

প্রতিবেদনের তথ্য অনুযায়ী, ২০২২ সালের ডিসেম্বর পর্যন্ত ১১টি ব্যাংক ন্যূনতম মূলধন সক্ষমতা (সিআরএআর) রাখতে ব্যর্থ হয়েছে। সিআরএআরের সঙ্গে ২ দশমিক ৫০ শতাংশ হারে (১২.৫ শতাংশ) ক্যাপিটাল কনজারভেশন বাফার (সিসিবি) বজায় রাখতে পারেনি আরও ৫ ব্যাংক। এখন যদি ব্যাংকের শীর্ষ তিনজন ঋণগ্রহীতা খেলাপি হন তাহলে আরও ১১টি ব্যাংক সিআরএআর রাখতে ব্যর্থ হবে।

কেন্দ্রীয় ব্যাংকের তথ্য অনুযায়ী, ২০২২ সালের ডিসেম্বর শেষে ব্যাংকিং খাতের মোট ঋণ স্থিতি দাঁড়ায় ১৪ লাখ ৭৭ হাজার ৭৮৮ কোটি ৭৬ লাখ টাকা। এর মধ্যে খেলাপিতে পরিণত হয় এক লাখ ২০ হাজার ৬৫৬ কোটি টাকা। যা মোট ঋণের ৮ দশমিক ১৬ শতাংশ। অর্থাৎ উচ্চ খেলাপির ঝুঁকিতে রয়েছে দেশের ব্যাংক খাত। কারণ আন্তর্জাতিক মানদণ্ড অনুযায়ী খেলাপি ঋণের হার সর্বোচ্চ ৩ শতাংশ সহনীয় বলে ধরা হয়।

আর্থিক স্থিতিশীলতার প্রতিবেদনে বলা হয়, ব্যাংক খাতের মোট খেলাপি ঋণের ৪৫ দশমিক ৯৭ শতাংশই রয়েছে শীর্ষ ৫ ব্যাংকের কাছে। আর ১০ ব্যাংকের কাছে রয়েছে খেলাপি ঋণের ৬৪ দশমিক ৭৫ শতাংশ। বাকি ৩৫ দশমিক ২৫ শতাংশ অন্য ব্যাংকগুলোর কাছে।

১২ মাস বা এক বছরের বেশি কোনো বকেয়া ঋণ কিস্তি বা মেয়াদোত্তীর্ণ আদায় না হলে তাকে মন্দ মানের খেলাপিতে শ্রেণিকরণ করা হয়। এটিই মন্দ বা ক্ষতিজনিত ঋণ (ব্যাড ডেট বা লস)। ব্যাংকারদের মতে এসব ঋণ গ্রাহকের কাছ থেকে নগদ অর্থে আদায় করা সম্ভব নয়। এরপর শুরু হয় মামলা দায়েরসহ আইনি প্রক্রিয়া। এ প্রক্রিয়া শেষ করতে ৫ থেকে ২০ বছর পর্যন্ত সময় লেগে যায় ব্যাংকের।

প্রতিবেদনের তথ্য বলছে, ব্যাংক খাতে খেলাপি ঋণের বেশিরভাগই আদায় অযোগ্য কু-ঋণ। মোট ঋণের ৮৮ দশমিক ৬৭ শতাংশই আদায় অযোগ্য, মন্দ বা ক্ষতিজনক পর্যায়ে শ্রেণিকৃত ঋণ। খেলাপি ঋণের তিনটি শ্রেণি রয়েছে- সন্দেহজনক, নিম্নমান ও মন্দমানের।

পরিশোধ করার নির্ধারিত তারিখের পর ছয় মাসের বেশি সময় ধরে বকেয়া থাকলে তাকে সন্দেহজনক মানে শ্রেণিকৃত করে বাংলাদেশ ব্যাংক। বাংলাদেশ ব্যাংকের প্রতিবেদন মতে, ২০২২ সালের ডিসেম্বর শেষে খেলাপি ঋণের মধ্যে সন্দেহজনক মানের ঋণ ছিল ৬ দশমিক ৭৯ শতাংশ। নয় মাসের বেশি মেয়াদোত্তীর্ণ ঋণকে নিম্নমানে শ্রেণিকরণ করা হয়। আলোচিত সময় নিম্নমানের ঋণ ৪ দশমিক ৫৪ শতাংশ।

আর্থিক স্থিতিশীলতা পর্যালোচনা প্রতিবেদনে মূলত বাংলাদেশের সামগ্রিক আর্থিক খাতের স্থিতিশীলতা ও সক্ষমতার চিত্র তুলে ধরা হয়। পাশাপাশি ব্যাংক ও আর্থিক প্রতিষ্ঠানগুলোর কার্যক্রম মূল্যায়ন করা হয়। আর্থিক খাতের গতি-প্রকৃতি, স্থিতিশীলতা ও তার প্রভাব এবং তা মোকাবিলায় কেন্দ্রীয় ব্যাংকের গৃহীত পদক্ষেপ, সম্পদের মান, ঝুঁকি ব্যবস্থাপনা ও তারল্যের নির্দেশকগুলো এখানে বিশ্লেষণ করা হয়ে থাকে। এ ছাড়া গুরুত্বপূর্ণ সূচকগুলো উঠে আসে এ প্রতিবেদনে। সে বিবেচনায় এই প্রতিবেদনের গুরুত্ব অনেক বেশি। তবে প্রতিবেদনের তথ্যের ভিত্তিতে প্রয়োজনীয় পদক্ষেপ যদি না নেওয়া হয় তাহলে এ ধরনের রিপোর্ট প্রকাশ করা অর্থহীন বলে মনে করছেন খাত সংশ্লিষ্টরা।

বিশ্বব্যাংক বাংলাদেশ আবাসিক মিশনের সাবেক মুখ্য অর্থনীতিবিদ ড. জাহিদ হোসেন ঢাকা পোস্টকে বলেন, প্রতিবেদনে বলা আছে যদি ব্যাংকে ৩ শতাংশ খেলাপি ঋণ বাড়ে তাহলে প্রায় ১০ শতাংশ মূলধন ঘাটতি সৃষ্টি হবে। এখন যদি ব্যাংকগুলোর বাস্তব চিত্র তুলে ধরা হয়, তাহলে দেখা যাবে এটি ইতোমধ্যে ঘাটতি হয়ে গেছে। কারণ বেশ কিছু ব্যাংক খেলাপি ঋণ নিয়মিত করে পুনঃতফসিল ও পুনর্গঠন করা হয়েছে। যেখানে অনেক ক্ষেত্রে সঠিক নিয়মনীতিও মানা হয়নি। এসব ঋণ যোগ করলে খেলাপি ঋণ অনেক বেড়ে যাবে।

তিনি বলেন, আগে দেখা যেত শুধু সরকারি ব্যাংকে মূলধন ঘাটতি হতো। জনগণের করের টাকা দিয়ে ব্যাংকগগুলোকে সবল রাখতো সরকার। তবে এখন শঙ্কার বিষয়, সরকারি ব্যাংকের মতো অনেক বেসরকারি ব্যাংকও অনিয়ম-দুর্নীতি করে সমস্যায় পড়ে গেছে। মূলধন ঘাটতিতে রয়েছে। ব্যাংকগুলো সঠিক নিয়মে খেলাপি ঋণ দেখাচ্ছে না। আর্থিক অবস্থা ভালো দেখাতে তথ্য গোপন করছে। এটি বন্ধ না হলে ব্যাংকগুলো বড় ঝুঁকিতে পড়বে।

ছোট-ক্ষুদ্র ঋণ বেশি দেওয়ার তাগিদ দিয়ে এই অর্থনীতিবিদ বলেন, আজকে ছোট ঋণ দিলে ব্যাংকগুলো এতো সমস্যায় পড়তো না। বড় অঙ্কের অর্থ দিয়ে অল্প কিছু মানুষের কাছে ব্যাংকগুলোর ঋণ কেন্দ্রীভূত হয়ে আছে। কিছু ব্যাংকার ও পরিচালকদের স্বার্থের কারণে এমন অবস্থা হয়েছে; বলা যায় অনেকটা জিম্মি হয়ে আছে।

শীর্ষ তিন ঋণ গ্রহীতা খেলাপি হয় তাহলে ২৯টি ব্যাংক মূলধন রাখতে ব্যর্থ হতো। একই সঙ্গে শীর্ষ ঋণ গ্রহীতারা যদি খেলাপি হয় তাহলে বেশিরভাগ ব্যাংক নির্ধারিত মূলধন সংরক্ষণে ব্যর্থ হবে।

অনিয়মকারীদের সুযোগ নয় দৃশ্যমান শাস্তি দিতে হবে জানিয়ে ড. জাহিদ বলেন, এখন সমস্যা হলো যারা খেলাপি হচ্ছে তাদের শাস্তি না দিয়ে নানা ধরনের সুযোগ-সুবিধা দেওয়া হচ্ছে। এতে করে তারা সুবিধা নিচ্ছে কিন্তু অর্থ ফেরত দিচ্ছে না। আবারও নতুন সুযোগের অপেক্ষায় থাকছে। ব্যাংকের কর্মীরাও তাদের অনৈতিকভাবে ঋণ পুনঃতফসিল ও পুনর্গঠন করে সুবিধা দিয়ে যাচ্ছে। এটি বন্ধ করতে হবে। ব্যাংকখাতের সুশাসন নিশ্চিত করতে হবে। যারা অনিয়ম দুর্নীতির সঙ্গে জড়িত তাদের বিরুদ্ধে দৃশ্যমান শাস্তি দিতে হবে বলে মনে করেন এ অর্থনীতিবিদ।

কেন্দ্রীয় ব্যাংকের প্রতিবেদনের তথ্যানুযায়ী, ২০২২ সাল শেষে খেলাপি থেকে পুনঃতফসিল করা ঋণের স্থিতি দাঁড়িয়েছে ২ লাখ ১২ হাজার ৭৮০ কোটি টাকা, যা ব্যাংক খাতের মোট ঋণের ১৪ দশমিক ৪০ শতাংশ। ফলে খেলাপি ঋণের চেয়ে পুনঃতফসিল করা ঋণ এখন বেশি।

এছাড়া ২০২২ সালে সবচেয়ে বেশি খেলাপি ঋণ পুনঃতফসিল করা হয়েছে। আলোচিত বছরে পুনঃতফসিল করা হয় ৬৩ হাজার ৭১৯ কোটি টাকা, যা ২০২১ সালে ছিল ২৬ হাজার ৮১০ কোটি টাকা। আর ২০২০ সালে ছিল ১৯ হাজার ৮১০ কোটি টাকা। এর আগে ২০১৯ সালে পুনঃতফসিল করা ঋণের পরিমাণ ছিল ৫২ হাজার ৩৭০ কোটি টাকা। পুনঃ তফসিল করা ঋণের ৭১ শতাংশ বেসরকারি খাতের ব্যাংকগুলোর, ২৪ শতাংশ সরকারি ব্যাংকগুলোয়।

এদিকে কাগজে–কলমে খেলাপি আড়াল করতে ব্যাংকগুলো ঋণ অবলোপন বা রাইট অফ কৌশল বেছে নিয়েছে। ২০২২ সালে ৬৫ হাজার ৩২১ কোটি টাকার ঋণ অবলোপন করে আর্থিক প্রতিবেদন থেকে মুছে ফেলা হয়েছে। ২০২১ সালে যা ছিল ৬০ হাজার ৪৯৮ কোটি টাকা।

প্রতিবেদনে আরও বলা হয়, ২০২২ সালে ব্যাংক খাতের আমানতে প্রবৃদ্ধি ছিল ৫ দশমিক ৬ শতাংশ। এসময় ঋণের প্রবৃদ্ধি ছিল ১৩ দশমিক ৫ শতাংশ। ফলে গেল বছর তারল্যের ওপর চাপ ছিল ব্যাংকগুলোতে। পরিস্থিতি স্থিতিশীল রাখতে গত বছর বাংলাদেশ ব্যাংক বিভিন্ন মাধ্যমে ব্যাংকগুলোকে ৯ লাখ ১০ হাজার ৫৪০ কোটি টাকা ধার দিয়েছে।